最近又到了車企2025年中報季,一組組看似“皆大歡喜”的數據,實則揭示了新能源車企在盈利門檻面前的真實掙扎。

好比小鵬是賣得越來越多了——上半年交付近20萬輛,同比增長279%,創下歷史新高。但賬本卻依然是紅的:虧了4.8億元。

相比去年雖已大幅減虧,但要想實現真正盈利,仍要看接下來的四季度能賣多少,賣得有多貴,以及賣完之后還有多少錢能留下。

另一邊,零跑也交了答卷:上半年賣出22.1萬輛,凈利潤0.3億元,成為繼理想之后第二家實現半年盈利的新勢力車企。

雖然看上去終于“爬上來了”,但這個盈利,幾乎是踩著盈虧平衡線勉強轉正。

為此,當這兩家的數據擺在一起,我們不禁猜想:如今在中國造新能源車,到底要賣多少輛,才能真正活下來,并賺到錢?

行業曾以為“10萬輛是生死線”,現在看來,“20萬輛”可能才剛剛夠資格站在盈虧線邊緣。

而真正的“利潤門檻”,遠在其上。

(1)賺錢之前,先學“怎么不虧”

2025年上半年,小鵬實現營收325.2億元,同比暴增138%;整車毛利率達到14.3%,同比提升7.9個百分點,研發費用控制在22.1億元以內。

所有指標都在向好,連交付量也破紀錄地逼近20萬輛,盈利的曙光就在眼前。

何小鵬甚至指出,隨著四季度增程版 X9 的發布,小鵬將進入 “一車雙能” 的大產品周期,并期望以此帶動毛利和凈利持續提高,進入盈利和自我造血的全新階段。

不過,“看得見希望”和“真的賺錢”,是兩碼事。

相比之下,上半年交付22.1萬輛的零跑就終于跨過了盈虧線,凈賺0.3億元。

盈利雖小,卻是一種驗證:當你的體系效率夠高,哪怕定價不高、品牌溢價有限,也能站穩腳跟。

更進一步的是極氪。它交付比小鵬和零跑都多,24.5萬輛,卻依然凈虧損2.87億元。不過在美股準則下,極氪Q2已經實現了經營利潤轉正。

更重要的是,它的整車毛利率高達17.3%,極氪品牌毛利更是突破21.1%,首次超過特斯拉同期數據。

這個成績的背后,是“體系力”在發力:與領克整合后的協同效應正在顯現,供應鏈穩定、成本效率提升、雙品牌結構形成互補。

極氪正在逼近一個更清晰的事實——中國車企如果想靠新能源車“穩定賺錢”,不僅要賣得多,更要賣得貴、賣得值,還得有規模、有體系、有品牌支撐。

(2)20萬輛不夠,真正的“盈利線”在哪?

在過去,新能源車企的生死線被普遍認定在“10萬輛交付”這個節點——做不出10萬臺,你活不了;做到了,基本能續命。

但2025年的“財報們”無情地打破了這個認知。

小鵬交付近20萬輛,仍然虧損;零跑賣出22萬輛,也只是剛剛轉正;極氪即便交付24.5萬輛,也還未擺脫累計虧損,只是在單季度上摸到了“盈利拐點”。

這一系列數據告訴我們:如今的新能源市場,20萬輛只是“不死線”,30萬輛才是“起跑線”,而要真正實現持續性盈利,大概得奔著“年銷75萬輛、整車均價20萬”去。

這個結論到底是如何得出?或者我們可以先看看賽力斯和小米這兩個案例。

2025年上半年,賽力斯總銷量為19.86萬輛,其中問界貢獻了超15萬輛,占比超過七成,剩下是藍電與風光兩大品牌。

單看銷量,其實是下滑的——比去年同期還減少了近16%。但就是這么一個“銷量在退”的車企,卻實現了27億~32億元的凈利潤,同比增長高達96%,直接把不少“交付增長+營收暴漲+仍在虧”的同行甩在了身后。

根源很簡單,兩個字:結構。

同樣的“結構邏輯”也在小米身上初現端倪。

作為新晉玩家,小米汽車今年上半年交付超15.7萬輛,Q2經營虧損僅3億元,官方預計下半年就將實現單季盈利。

雖然其在汽車業務上累計投入已超300億元,但憑借SU7迅速走紅、YU7鎖單即爆,小米已經在交付速度、產品熱度與利潤模型上都跑出了少有的新勢力節奏。

可以說,小米不是靠賣得多,而是靠定價踩點、爆款制造與品牌高粘性,提前拉高了“均價門檻”。它不靠成本擠壓,而是靠科技品牌延伸,走出了另一種盈利路徑。

這就使得小米不必等到銷量破50萬,在35萬年銷規模左右就有可能接近盈虧平衡線。如果YU7銷量持續兌現,那么“75萬輛、20萬均價”的盈利線,也可能被它提前打破。

可以說,賽力斯和小米這兩種路徑,都有著一個共同點——那就是只有足夠高的“結構單價”和“規模效率”,才能把新能源車從“能賣”變成“能賺”。

也正因如此,我們今天談車企盈利,不能只看銷量,還得看結構、看品牌、看體系自洽能力。

(3)比亞迪和特斯拉,就賺錢了?

話又說回來,即便從比亞迪和特斯拉這兩位當下全球的頭部玩家身上,電動車的盈利難題,至今仍未被探尋出“最優解”。

比亞迪2025年上半年賣出215萬輛新能源汽車,歸母凈利潤136.3億元,看似風光,實則是靠著極致的垂直整合與產銷規模,硬壓出每車六七千元的凈利;

但即便如此,比亞迪的利潤率近年來也在走低。高端車型的發力尚未完全兌現溢價,而價格戰卻已經席卷整個中低端市場,新增的每一臺銷量,都在拉低整體的單車利潤。

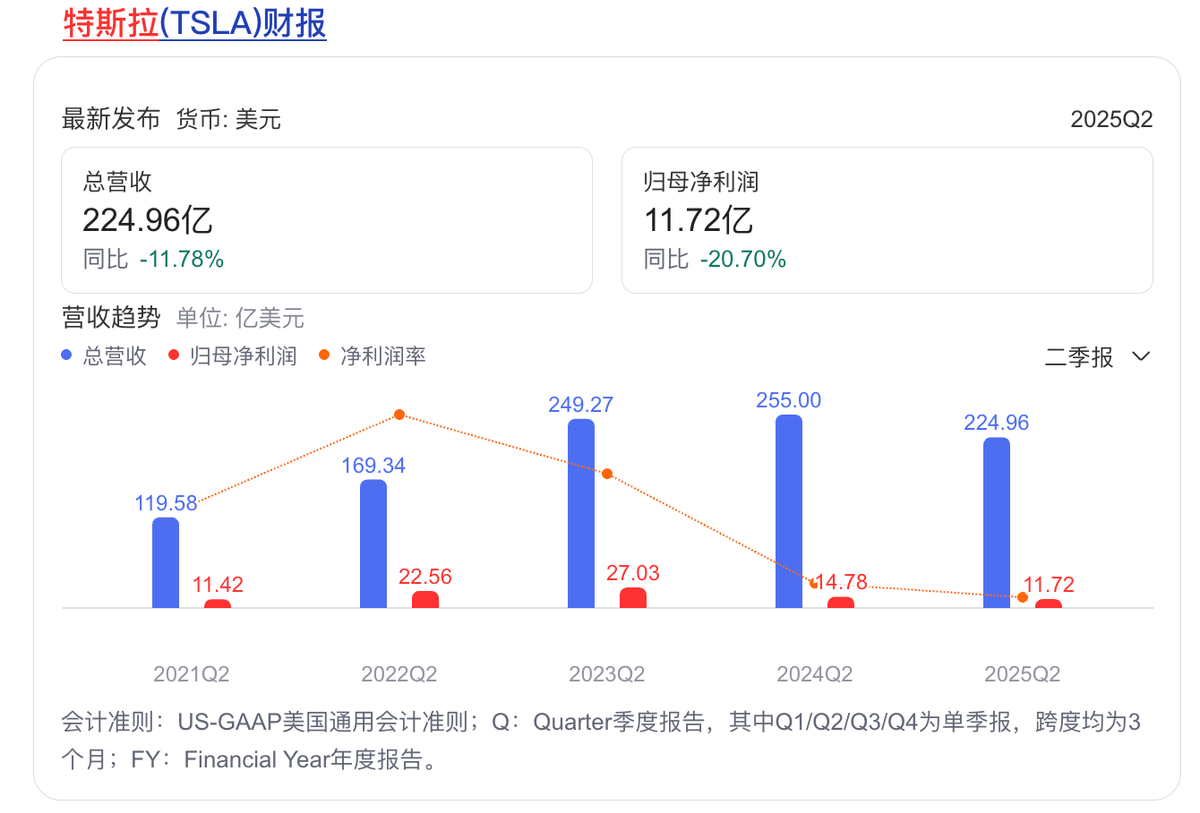

另一方面,雖然特斯拉2025年上半年賣出72萬輛車,凈賺167億元人民幣,單車利潤高達2.3萬元以上。但背后同樣伴隨著毛利率持續下滑、庫存上升、交付承壓等多重信號。

也就是說——頭部玩家的盈利,都并不輕松,更別說其他玩家了。

畢竟,看似“扭虧”的零跑,如果剔除包括碳積分交易、服務收入和政府補貼等在內高達11億元的非主營收入,實際靠賣車本身仍難以為繼。

其中,僅與Stellantis的碳排放積分交易就占了2-3億元,意味著這場來之不易的“盈利”,本質上是被政策和交易“托起來”的。

這種盈利模式,不具備可持續性,更無法復制。而這也正是許多腰部車企共同面臨的窘境:只靠賣車,賺不到錢;不靠“副業”,報不了喜。

再看全球老牌車企大眾,即使電動化節奏領先、體系健全,依舊沒能躲過“賣得多,賺得少”的陷阱。

2025年上半年,大眾汽車全球銷量達436.3萬輛,其中電動車交付46.5萬輛,同比激增46.7%,電動占比提升至10.6%。但與此同時,集團營業利潤卻同比大幅下滑33%,稅后利潤更是下降了38%以上。

大眾管理層直言不諱地指出:電動車利潤率偏低,正成為整個集團盈利表現的主要拖累之一。

事實上,從零跑到大眾,從靠補貼活下來的新勢力,到靠銷量堆出利潤的傳統巨頭,無一例外都在電動化盈利這道題上跌過跟頭。

這進一步說明,電動車的盈利邏輯遠比傳統汽車復雜,也遠比資本故事冷酷。

尤其在價格戰日趨白熱化、用戶需求日益分化的當下,電動車的盈利公式,正變得越來越像一個“少數玩家才能解出來的高階題”。

(4)功夫拍案

在今天的新能源戰場上,賣得多,從未等于賺得多。交付數字翻倍,未必能換來財報上的一行黑字;哪怕年銷幾十萬臺,也可能只是剛剛好不虧錢。

20萬輛,是一條活下來的門檻,但要走進真正的盈利區間,不僅要卷產能、卷技術、卷成本,更要卷結構、卷品牌、卷體系效率。

在補貼退潮、積分見頂、價格戰常態化的當下,中國車企到底要賣多少車,才能維持長久且穩定的盈利?

答案或許早已不是一個數字,而是演化為一種能力。能活下去不稀奇,能活著賺錢,才是真本事。